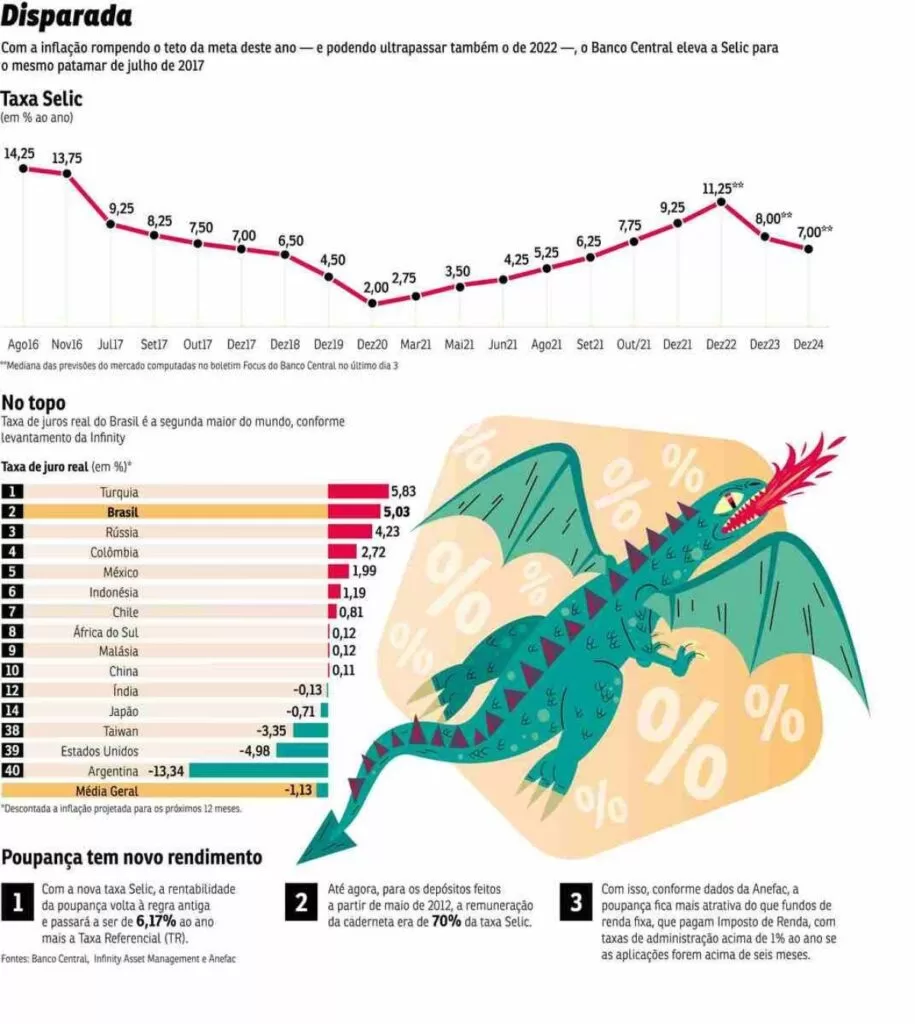

O Comitê de Política Monetária (Copom), do Banco Central, decidiu, por unanimidade, elevar a taxa básica de juros (Selic) em 1,50 ponto percentual, para 9,25% ao ano. Foi a sétima alta consecutiva e a decisão era esperada pelo mercado. Com isso, a taxa voltou ao patamar de julho de 2017.

Em comunicado, o Comitê manteve o alerta para os riscos de inflação e demonstrou preocupação com a nova variante da covid-19, a ômicron. Além disso, indicou um novo aumento “da mesma magnitude” na próxima reunião, marcada para 1º e 2 de fevereiro de 2022, o que elevará os juros básicos para 10,75% ao ano.

“O Copom considera que, diante do aumento de suas projeções e do risco de desancoragem das expectativas para prazos mais longos, é apropriado que o ciclo de aperto monetário avance significativamente em território contracionista”, destacou o documento. O órgão disse que manterá a estratégia “até que se consolidem não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas”. No cenário base, o BC trabalha com a Selic atingindo 11,75% em 2022, o que indicaria mais uma alta de 1 ponto percentual em março.

Apesar de a alta da Selic não ter surpreendido, a sinalização do Copom no comunicado foi mais dura com a inflação do que o esperado, de acordo com analistas. Nesse sentido, isso poderá ajudar a reduzir as expectativas para os juros de longo prazo, mas também frear atividade econômica no ano que vem e, conforme algumas estimativas, até fazer o Produto Interno Bruto (PIB) ser negativo.

A inflação oficial ficará neste ano acima de 10%, quase o dobro do teto da meta oficial, de 5,25%. A carestia elevada é resultado de uma combinação de fatores internos e externos, mas, principalmente, do impacto da desvalorização cambial, que reflete a desconfiança na capacidade do governo de controlar os gastos públicos, por conta do abandono das regras fiscais com a PEC dos Precatórios. E, pelas estimativas atuais do mercado, o Índice de Preços ao Consumidor Amplo (IPCA) deverá ficar acima do teto, de 5%, também em 2022.

Ciclo mais longo

“O comunicado do BC indicou um ciclo mais longo de alta dos juros e fez uma sinalização muito forte, considerando o contexto de fragilidade da atividade econômica, focada na ancoragem das expectativas. Foi a mensagem mais importante”, avaliou o economista-chefe do Banco BV, Roberto Padovani. Para ele, uma Selic de 11,75% no fim do ciclo de aperto monetário “parece suficiente para reduzir o risco inflacionário de 2022 e fazer o BC alcançar a meta de 2023, porque há um viés de economia mais fraca e de preço da energia elétrica mais bem comportado do que neste ano”. “O BC foi bastante cauteloso nas projeções e não foi otimista. “Isso acaba dando uma margem de manobra”, acrescentou.

Sergio Vale, economista-chefe da MB Associados, destacou que a Selic podendo chegar a 11,75% no fim do ciclo coincide com as estimativas do cenário da MB, “indicando uma tentativa do BC de tentar trazer a inflação para dentro do teto em 2022”. “Há uma sinalização de que o BC vai fazer o esforço possível para conseguir desacelerar a inflação no ano que vem, mas não vai conseguir trazer o IPCA para o centro da meta ainda (de 3,50%). Isso é um processo que ele vai tentar fazer em 2023, porque não tem muita alternativa”, destacou.

De acordo com Vale, o tom do comunicado do Copom foi “necessariamente agressivo” no combate à carestia que corrói o poder de compra da moeda brasileira. “O BC tentou sinalizar que há uma preocupação com a inflação que, no patamar que está agora não é uma inflação qualquer. Houve poucos casos de IPCA chegando a dois dígitos desde o início do Plano Real. Isso merece toda a atenção que o BC, especialmente porque ele está sozinho na política fiscal, de forma inédita”, afirmou.

Preocupação com 2023

Pelas estimativas de Eduardo Velho, economista-chefe da JF Trust Gestora de Recursos, mesmo se o BC elevar a Selic para 12,5% ao ano até maio de 2022, a inflação chegará a 5,94% em dezembro. “O Copom sinalizou que vai continuar no gradualismo, e, de certa maneira, mostrou que está mais preocupado com a meta de 2023 do que com a de 2022.”

De acordo com o ex-diretor do BC e economista-chefe da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), Carlos Thadeu de Freitas Gomes, a inflação já está castigando a atividade, o que se refletiu nos dados do quarto trimestre da indústria e do comércio, que caíram mais do que o esperado. Por isso, ele acredita que, na próxima reunião, em fevereiro, o BC reduzirá o ritmo de alta da Selic para 1 ponto percentual. “A economia está fraca. Mas tudo vai depender da evolução da atividade. Se não houver crescimento, pode ser que o BC realize apenas mais uma alta de 0,75 ponto”, apostou.

Poupança volta a ter regra antiga

Após a alta da taxa básica de juros (Selic) para 9,25% ao ano, o rendimento da poupança volta a ser de 0,50% ao mês, ou 6,17% ao ano, além da Taxa Referencial (TR), que está zerada. É a mesma regra que era aplicada aos depósitos feitos até abril de 2012, quando o governo mudou o cálculo. Os recursos depositados a partir de maio daquele ano passaram a render 70% da Selic. Pela norma criada na época, a poupança só voltaria à antiga remuneração quando a taxa básica ficasse acima de 8,50% ao ano — o que ocorreu agora.

Na prática, o governo criou duas espécies de poupança: a antiga e a nova. Mesmo com a mudança, a poupança antiga, ou seja, formada por depósitos realizados antes de maio de 2012, continuou rendendo 6,17% ao ano mais TR. Agora, o rendimento das duas modalidades voltou a ficar igual — pelo menos enquanto a Selic continuar acima de 8,50% ao ano.

O presidente do Banco Central (BC), Roberto Campos Neto, tem afirmado que há estudos para mudar novamente a regra da poupança, mas não previu quando isso poderá ocorrer.

“A regra da poupança mudou quando a Selic ficou abaixo de 8,50%, porque a caderneta acabou ficando mais atrativa do que os fundos de renda fixa, que financiam grande parte da dívida pública. E, para tornar esse fundos mais competitivos do que a caderneta, o governo mudou a regra”, destacou Miguel José Ribeiro de Oliveira, diretor executivo de Estudos e Pesquisas Econômicas da Associação Nacional dos Executivos de Finanças, Administração e Contabilidade (Anefac).

De acordo com ele, apesar de perder para a inflação, que está acima de 10% ao ano, a poupança ainda é um investimento mais rentável do que fundos de renda fixa que tenham taxas de administração acima de 1% ao ano, com prazos de resgate superiores a seis meses.

O economista Ecio Costa, professor de Economia da Universidade Federal de Pernambuco (UFPE), lembrou que a caderneta é a “porta de entrada” para as famílias de baixa renda e pequenos investidores que não têm um conhecimento sobre investimentos e precisam guardar dinheiro. “Com a Selic voltando a subir, a poupança continua perdendo para a inflação. É bom procurar outro tipo de aplicação que tenha um rendimento mais próximo da taxa básica para uma reserva emergencial de seis meses de gasto”, orientou. “Para o longo e médio prazos, o investidor tem que ir para a renda variável para conseguir retornos maiores.”

Retiradas

A rentabilidade abaixo da inflação de dois dígitos e o fim do pagamento emergencial aceleraram os saques da poupança em novembro. Conforme dados do BC divulgados no início da semana, os saques superaram os depósitos em R$ 12,4 bilhões. Foi a segunda maior retirada líquida no ano, atrás apenas de janeiro, quando a saída de recursos somou R$ 18,1 bilhões, o pior resultado em 26 anos.

No mês passado, os brasileiros sacaram R$ 294,1 bilhões da caderneta e depositaram R$ 281,7 bilhões. No acumulado do ano, a captação líquida está negativa em R$ 43 bilhões.(RH)